昨日并购重组委2020年第4次会议召开,结果审核显示,博雅生物制药集团股份有限公司(简称“博雅生物”,300294.SZ)发行股份购买资产未获通过。

并购重组委的审核意见为:申请文件未充分披露标的资产报告期业绩大幅增长的原因和合理性,未充分披露业绩预测依据的合理性,不符合《上市公司重大资产重组管理办法》第四十三条的规定。

本次交易的独立财务顾问为长城证券。长城证券在独立财务顾问报告中称,本次交易所涉及的资产定价合理、公允,不存在损害上市公司股东利益的情形。本次交易有利于提高上市公司资产质量、改善公司财务状况和增强持续盈利能力。

博雅生物今日股票复牌大幅低开,截至午间收盘,报37.30元,跌幅5.02%。

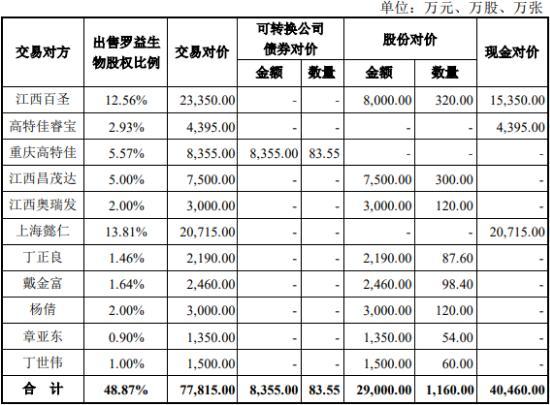

1月13日,博雅生物公告披露了发行股份、可转换公司债券及支付现金购买资产暨关联交易报告书(草案)(修订稿)》。博雅生物拟向江西百圣、高特佳睿宝、重庆高特佳、江西昌茂达、江西奥瑞发、上海懿仁、丁正良、戴金富、杨倩、章亚东、丁世伟等11名交易对方以发行股份和可转换公司债券及支付现金的方式,购买其持有的罗益(无锡)生物制药有限责任公司(以下简称“罗益生物”)48.87%股权。

本次交易完成后,博雅生物将持有罗益生物60.55%股权,罗益生物将成为上市公司的控股子公司。因为不到2个月前,即2019年12月19日,博雅生物以现金对价8850万元和8670万元收购王勇、上海懿仁分别所持罗益生物5.90%和5.78%股权的事项已经博雅生物第六届董事会第二十八次会议审议通过。博雅生物称,鉴于该项交易在上市公司董事会权限范围内,后续上市公司将尽快完成前述股权交割过户工作。

博雅生物本次收购构成关联交易。交易对方之高特佳睿宝、重庆高特佳系博雅生物控股股东高特佳集团之一致行动人(其合计持有罗益生物8.50%的股权),与博雅生物存在关联关系。本次收购不构成重大资产重组。

本次交易价格为7.78亿元,中国经济网记者计算增值率为13.47倍。根据天健兴业出具的《罗益生物资产评估报告》,以2019年9月30日为评估基准日,罗益生物100%股权采用收益法的评估值为15.04亿元,较罗益生物截至2019年9月30日经审计后账面净资产1.10亿元增值13.93亿元,增值率1265.08%。其中,罗益生物48.87%股权的评估值为7.35亿元。在参考评估值的基础上,经交易各方协商确定,博雅生物收购罗益生物48.87%股权的交易对价最终确定为7.78亿元,较评估值7.35亿元溢价5.90%。

本次交易支付方式包括发行股份和可转换公司债券及支付现金。其中,现金支付对价4.05亿元,其中江西百圣将获得1.54亿元现金,高特佳睿宝将获得4395万元,上海懿仁将获得2.07亿元;股份支付对价2.9亿元(折合1160.00万股)、可转换公司债券支付对价8355万元(折合83.55万张)。本次发行股份购买资产的发行价格为25.00元/股,不低于定价基准日前20个交易日公司股票交易均价的90%。本次发行可转债购买资产的初始转股价格为25.00元/股,与本次发行股份购买资产的定价方法相同。

根据博雅生物与江西百圣、重庆高特佳及高特佳睿宝(以下简称“业绩补偿方”)签署的业绩承诺补偿协议,业绩补偿方承诺,罗益生物在2019年至2022年期间各年度实现的合并报表中归属于母公司股东的扣除非经常性损益后的净利润数分别不低于人民币7100万元、9000万元、1.2亿元和1.4亿元。

罗益生物专注于疫苗的研发、生产和销售,主要产品包括A群C群脑膜炎球菌多糖结合疫苗(MCV2)和双价肾综合征出血热灭活疫苗(Vero细胞)。2017年、2018年及2019年1-9月,AC流脑多糖结合疫苗占罗益生物主营业务收入的比例分别为91.32%、97.44%、98.04%。

2017年、2018年及2019年1-9月,罗益生物营业收入分别为1.67亿元、1.88亿元、2.14亿元,净利润分别为-4122.77万元、1648.04万元、5176.07万元。

罗益生物收入结构产品分类

罗益生物主要财务数据

本次交易完成后,将在博雅生物合并资产负债表中增加商誉金额。根据备考合并财务报表,在假设2018年1月1日完成交易的情况下,将新增商誉金额7.91亿元。

2020年1月3日,深交所向博雅生物下发重组问询函,就博雅生物拟收购罗益生物一事提出15个问题,包括要求说明是否存在输送利益。博雅生物回复表示不存在输送利益的情形。

证监会并购重组委否决此次收购的依据是《上市公司重大资产重组管理办法》第四十三条,该条规定,上市公司发行股份购买资产,应当符合下列规定:

(一)充分说明并披露本次交易有利于提高上市公司资产质量、改善财务状况和增强持续盈利能力,有利于上市公司减少关联交易、避免同业竞争、增强独立性;

(二)上市公司最近一年及一期财务会计报告被注册会计师出具无保留意见审计报告;被出具保留意见、否定意见或者无法表示意见的审计报告的,须经注册会计师专项核查确认,该保留意见、否定意见或者无法表示意见所涉及事项的重大影响已经消除或者将通过本次交易予以消除;

(三)上市公司及其现任董事、高级管理人员不存在因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查的情形,但是,涉嫌犯罪或违法违规的行为已经终止满3年,交易方案有助于消除该行为可能造成的不良后果,且不影响对相关行为人追究责任的除外;

(四)充分说明并披露上市公司发行股份所购买的资产为权属清晰的经营性资产,并能在约定期限内办理完毕权属转移手续;

(五)中国证监会规定的其他条件。

上市公司为促进行业的整合、转型升级,在其控制权不发生变更的情况下,可以向控股股东、实际控制人或者其控制的关联人之外的特定对象发行股份购买资产。所购买资产与现有主营业务没有显著协同效应的,应当充分说明并披露本次交易后的经营发展战略和业务管理模式,以及业务转型升级可能面临的风险和应对措施。

特定对象以现金或者资产认购上市公司非公开发行的股份后,上市公司用同一次非公开发行所募集的资金向该特定对象购买资产的,视同上市公司发行股份购买资产。